| 07:00 | BRUS | -426 | 0 |

Финансовые результаты Северстали позволяют активно рекомендовать ее акции к покупке

Одна из ведущих российских металлургических компаний Северсталь отчиталась офинансовых результатах за 2011 год. Надо признать, что они оказались весьма неплохими. Выручка по сравнению показателем 2010 года стала выше на 23,4% и достигла отметки $15,812 млрд.

EBITDA выросла на 25,1% — до $3,584 млрд. Чистая прибыль составила $2,035 млрд. Однако сравнивать ее с итогом 2010 года можно лишь опосредованно в связи с тем, что тогда был получен чистый убыток в размере $575 млн из-за не вовремя — собственно, перед самым началом активной стадии кризиса — купленных американских заводов. Однако после их продажи в марте 2011 года, в результате которой у Северстали в Северной Америке осталось лишь два, но зато самых высокотехнологичных и эффективных предприятия — Dearborn и Columbus, уже по итогам 1-го квартала компания вышла из полосы убытков.

В чем причина таких результатов? Свою роль тут сыграли два основных фактора. Во-первых, очень благоприятная рыночная конъюнктура, сложившаяся в первом полугодии 2011-го: восстановление мировой экономики вызвало рост спроса и цен на железную руду, коксующийся уголь, сталь и металлопродукцию. Вертикальная интеграция Северстали благотворно сказалась на финансовых показателях, чего не скажешь, например о ММК, который вынужден закупать около 70% ЖРС. Во-вторых, грамотная политика развития компании, которая привела к росту объемов производства и реализации продукции.

Выделение высокорентабельного золотодобывающего дивизиона NordGold, рентабельность которого в 2011 году по EBITDA составила 48,6%, привело к некоторому снижению общей эффективности Северстали. Тем не менее с уверенностью можно признать, что череповецкий металлург стал по итогам прошлого года самым высокорентабельным предприятием среди отечественных компаний сектора, торгующихся на рынке.

Справедливости ради стоит отметить, что снижение рентабельности у прошлого лидера НЛМК, которая в 2010 году составила 28,1%, произошло за счет включения низкоэффективных прокатных зарубежных активов SiF. И теперь Новолипецкому комбинату отобрать лидерство у Северстали будет явно непросто.

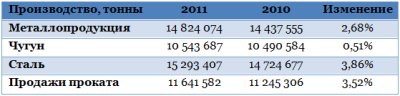

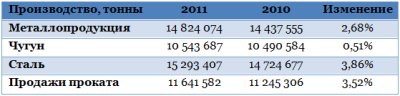

При этом череповецкий металлург уверенно занимает одно из первых мест среди иных отечественных игроков по объемам производства основной продукции.

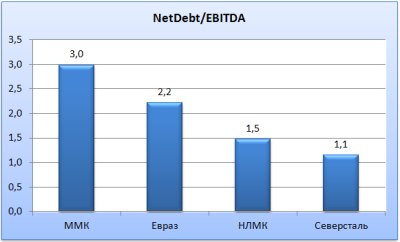

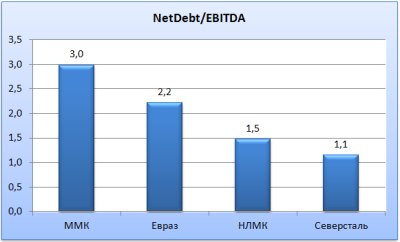

Стоит отметить, что хороших производственных и финансовых показателей по результатам 2011 года Северстали удалось добиться при сохранении очень низкой долговой нагрузки, находящейся на весьма комфортном уровне, особенно при сравнении с рядом иных металлургов.

Поскольку уже все российские торгуемые металлургические компании за исключением Мечела (но это особый случай: компания во многом является горнодобывающей) опубликовали свою финансовую отчетность по результатам 2011 года, можно провести сравнительный анализ по ряду ключевых мультипликаторов по итогам прошлого года.

Видно, что практически по всем параметрам Северсталь рынком недооценена. На мой взгляд, это явилось следствием общего негативного отношения инвесторов к металлургическому сектору.

Кстати, хорошая финансовая отчетность уже привела к заметному росту котировок компании: 19 апреля они прибавляют 3,8% при общем росте рынка лишь на 0,6%. А по мультипликаторам я оцениваю потенциал роста от текущих уровней в 32%. Целевая цена составляет 522 рубля. Рекомендация — «покупать».

EBITDA выросла на 25,1% — до $3,584 млрд. Чистая прибыль составила $2,035 млрд. Однако сравнивать ее с итогом 2010 года можно лишь опосредованно в связи с тем, что тогда был получен чистый убыток в размере $575 млн из-за не вовремя — собственно, перед самым началом активной стадии кризиса — купленных американских заводов. Однако после их продажи в марте 2011 года, в результате которой у Северстали в Северной Америке осталось лишь два, но зато самых высокотехнологичных и эффективных предприятия — Dearborn и Columbus, уже по итогам 1-го квартала компания вышла из полосы убытков.

В чем причина таких результатов? Свою роль тут сыграли два основных фактора. Во-первых, очень благоприятная рыночная конъюнктура, сложившаяся в первом полугодии 2011-го: восстановление мировой экономики вызвало рост спроса и цен на железную руду, коксующийся уголь, сталь и металлопродукцию. Вертикальная интеграция Северстали благотворно сказалась на финансовых показателях, чего не скажешь, например о ММК, который вынужден закупать около 70% ЖРС. Во-вторых, грамотная политика развития компании, которая привела к росту объемов производства и реализации продукции.

Выделение высокорентабельного золотодобывающего дивизиона NordGold, рентабельность которого в 2011 году по EBITDA составила 48,6%, привело к некоторому снижению общей эффективности Северстали. Тем не менее с уверенностью можно признать, что череповецкий металлург стал по итогам прошлого года самым высокорентабельным предприятием среди отечественных компаний сектора, торгующихся на рынке.

Справедливости ради стоит отметить, что снижение рентабельности у прошлого лидера НЛМК, которая в 2010 году составила 28,1%, произошло за счет включения низкоэффективных прокатных зарубежных активов SiF. И теперь Новолипецкому комбинату отобрать лидерство у Северстали будет явно непросто.

При этом череповецкий металлург уверенно занимает одно из первых мест среди иных отечественных игроков по объемам производства основной продукции.

Стоит отметить, что хороших производственных и финансовых показателей по результатам 2011 года Северстали удалось добиться при сохранении очень низкой долговой нагрузки, находящейся на весьма комфортном уровне, особенно при сравнении с рядом иных металлургов.

Поскольку уже все российские торгуемые металлургические компании за исключением Мечела (но это особый случай: компания во многом является горнодобывающей) опубликовали свою финансовую отчетность по результатам 2011 года, можно провести сравнительный анализ по ряду ключевых мультипликаторов по итогам прошлого года.

Видно, что практически по всем параметрам Северсталь рынком недооценена. На мой взгляд, это явилось следствием общего негативного отношения инвесторов к металлургическому сектору.

Кстати, хорошая финансовая отчетность уже привела к заметному росту котировок компании: 19 апреля они прибавляют 3,8% при общем росте рынка лишь на 0,6%. А по мультипликаторам я оцениваю потенциал роста от текущих уровней в 32%. Целевая цена составляет 522 рубля. Рекомендация — «покупать».

Код для вставки в блог

19 апреля 2012, 16:30

EBITDA выросла на 25,1% — до $3,584 млрд. Чистая прибыль составила $2,035 млрд. Однако сравнивать ее с итогом 2010 года можно лишь опосредованно в связи с тем, что тогда был получен чистый убыток в размере $575 млн из-за не вовремя — собственно, перед самым началом активной стадии кризиса — купленных американских заводов. Однако после их продажи в марте 2011 года, в результате которой у Северстали в Северной Америке осталось лишь два, но зато самых высокотехнологичных и эффективных предприятия — Dearborn и Columbus, уже по итогам 1-го квартала компания вышла из полосы убытков.

В чем причина таких результатов? Свою роль тут сыграли два основных фактора. Во-первых, очень благоприятная рыночная конъюнктура, сложившаяся в первом полугодии 2011-го: восстановление мировой экономики вызвало рост спроса и цен на железную руду, коксующийся уголь, сталь и металлопродукцию. Вертикальная интеграция Северстали благотворно сказалась на финансовых показателях, чего не скажешь, например о ММК, который вынужден закупать около 70% ЖРС. Во-вторых, грамотная политика развития компании, которая привела к росту объемов производства и реализации продукции.

Выделение высокорентабельного золотодобывающего дивизиона NordGold, рентабельность которого в 2011 году по EBITDA составила 48,6%, привело к некоторому снижению общей эффективности Северстали. Тем не менее с уверенностью можно признать, что череповецкий металлург стал по итогам прошлого года самым высокорентабельным предприятием среди отечественных компаний сектора, торгующихся на рынке.

Справедливости ради стоит отметить, что снижение рентабельности у прошлого лидера НЛМК, которая в 2010 году составила 28,1%, произошло за счет включения низкоэффективных прокатных зарубежных активов SiF. И теперь Новолипецкому комбинату отобрать лидерство у Северстали будет явно непросто.

При этом череповецкий металлург уверенно занимает одно из первых мест среди иных отечественных игроков по объемам производства основной продукции.

Стоит отметить, что хороших производственных и финансовых показателей по результатам 2011 года Северстали удалось добиться при сохранении очень низкой долговой нагрузки, находящейся на весьма комфортном уровне, особенно при сравнении с рядом иных металлургов.

Поскольку уже все российские торгуемые металлургические компании за исключением Мечела (но это особый случай: компания во многом является горнодобывающей) опубликовали свою финансовую отчетность по результатам 2011 года, можно провести сравнительный анализ по ряду ключевых мультипликаторов по итогам прошлого года.

Видно, что практически по всем параметрам Северсталь рынком недооценена. На мой взгляд, это явилось следствием общего негативного отношения инвесторов к металлургическому сектору.

Кстати, хорошая финансовая отчетность уже привела к заметному росту котировок компании: 19 апреля они прибавляют 3,8% при общем росте рынка лишь на 0,6%. А по мультипликаторам я оцениваю потенциал роста от текущих уровней в 32%. Целевая цена составляет 522 рубля. Рекомендация — «покупать».