Три показателя на сегодня: производство в ЕС, отчет об инфляции Банка Англии, инфляция в США

Джеймс Писерно, аналитик брокерской компании Saxo Bank

∙ Промышленное производство в Еврозоне предположительно увеличилось на 0,3%

∙ Участники рынка ждут намеков на будущее развитие монетарной политики Банка Англии

∙ Среди игроков растет обеспокоенность по поводу снижения инфляции в США

Цепочку важной статистики, запланированной на среду, откроет декабрьский отчет о промышленном производстве в Еврозоне. Сразу после него выйдет доклад Банка Англии на тему инфляции, в котором участники рынка будут искать намеки на то, когда процентная ставка снова повысится. Также следите за тем, какие прогнозы делает рынок ГКО США в отношении инфляции. Это поможет ответить на вопрос о том, может ли входящая статистика изменить ожидания игроков, связанные с темпами сокращения мер денежного стимулирования.

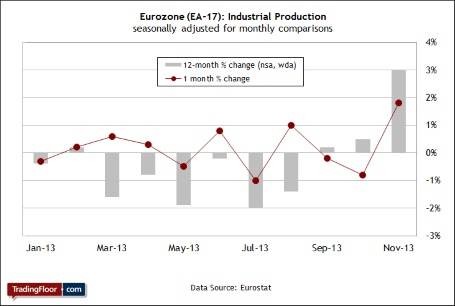

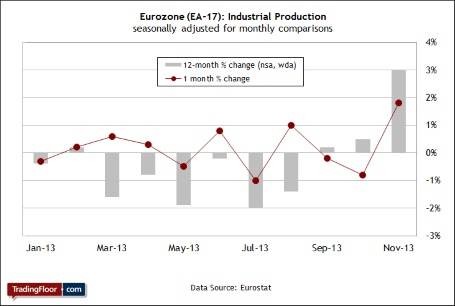

В ожидании отчета участники рынка будут задавать себе один важный вопрос: означает ли прирост промышленного производства в ноябре на 1,8% по сравнению с предыдущим месяцем, что подъем экономики набирает обороты? Такое мнение доминировало на рынке сразу после публикации Евростатом отчета за ноябрь в прошлом месяце. Тогда нетрудно было найти экономистов, которые считали, что такой результат — весомый аргумент в пользу теории о том, что положительная тенденция усиливается. Если это действительно так, то декабрьский отчет должен принести с собой новые доказательства. Однако шансы на то, что сегодня мы увидим такой же высокий показатель, невелики. Действительно, четыре основные экономики Европы уже представили свои данные за последний месяц 2013 года, и во всех отчет был отмечен спад.

Ожидается, что в декабре промышленное производство в Еврозоне увеличилось незначительно.

Фото: Шон Гэллап (Sean Gallup) / Getty Images

Среднемесячный процент изменения промышленной активности в четырех крупнейших экономиках составил -0,5% по сравнению с ноябрем. Этого пока еще недостаточно, чтобы поколебать устойчивую годовую динамику: за период с ноября предыдущего года производство выросло на 3%. Тем не менее, отрицательный показатель по итогам месяца снова пошатнет фундамент оптимизма. Согласно среднему прогнозу, в декабре промышленное производство сократилось на 0,3% после достойного прироста на 1,8% в ноябре. Показатель годовых изменений предположительно остался в зоне положительных значений с результатом +1,9%.

В общем, отчет о промышленном производстве в ЕС сегодня должен носить неоднозначный характер. Как следствие, участникам рынка, возможно, снова придется решать, является ли новость (a) очередным временным препятствием на пути к восстановлению или (b) новым поводом полагать, что Европейскому центральному банку давно пора усилить стимулирующие меры в области денежно-кредитной политики.

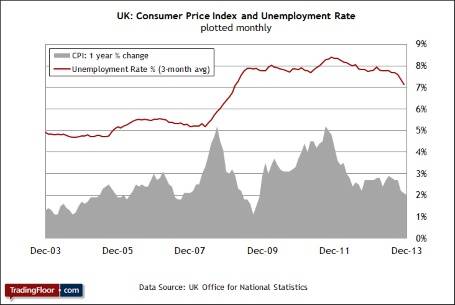

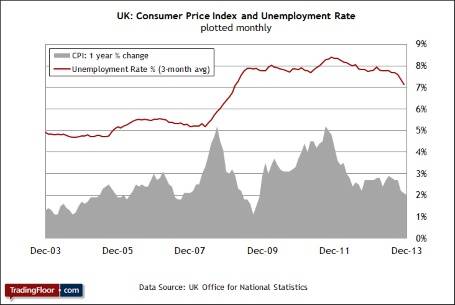

Сегодня игроки с нетерпением будут ждать очередного выпуска отчета об инфляции Банка Англии, чтобы получить ответ на важный вопрос: изменит ли ЦБ свою политику прогнозирования курса монетарной политики в сторону неизбежного повышения процентной ставки?

Безработица в стране падает быстрее, чем прогнозировал центральный банк, поэтому точка отсчета для повышения ставок, можно сказать, уже достигнута. Сейчас средний за три месяца уровень безработицы равен 7,1% (по состоянию на ноябрь прошлого года), то есть чуть выше целевой отметки Комитета по вопросам монетарной политики на уровне 7%, при достижении которой он намеревался рассмотреть возможность ужесточения условий политики. Банк всегда подчеркивал, что падение безработицы до 7% не приведет к автоматическому повышению ставок. Тем не менее, теперь, когда цель почти достигнута, причем намного раньше, чем ожидал Банк Англии, участники рынка гадают, будет ли сегодняшний отчет содержать что-то, что заставит их изменить ожидания.

Один лагерь аналитиков рекомендует Банку Англии изменить и прояснить свои рекомендации в отношении монетарной политики, подчеркнув, что курс политики зависит от нескольких индикаторов. В этом случае безработица может продолжать падать ниже 7% без сопутствующего этому повышения процентных ставок. Сейчас банк рискует потерять доверие общественности, так как отступает от взятых на себя ранее обязательств и усиливает неопределенность.

В любом случае, Банк Англии должен опубликовать новые прогнозы в отношении экономического роста и инфляции. Тем временем на следующей неделе выйдет новый отчет о состоянии рынка труда в Великобритании. Независимо от того, насколько успешно банк будет транслировать на рынок свою новую схему рекомендаций в отношении политики, это не помешает игрокам читать его заявления между строк на основании имеющихся данных. Например, интересно будет узнать, изменились ли прогнозы по сравнению с квартальным отчетом, опубликованным в ноябре. В прошлый раз Банк Англии , что шансы на достижение отметки 7% по безработице к концу 2014 года равны приблизительно 2:5. Что банк скажет теперь? Сегодня мы можем составить себе представление о новых ожиданиях ЦБ.

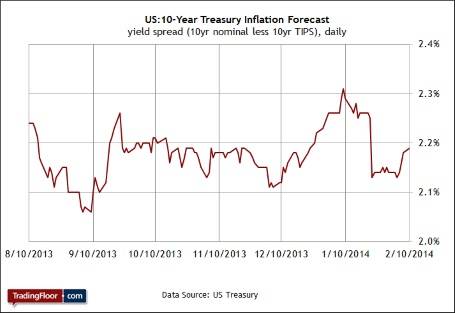

Дебютное выступление Джанет Йеллен перед Конгрессом в качестве нового председателя ФРС прошло без сюрпризов. «Я ожидаю, что подход Федерального комитета по операциям на открытом рынке к денежно-кредитной политике в целом останется прежним» — она. Отвечая на вопрос, она отметила, что, если в ближайшее время инфляция не приблизится к уровню 2%, то темпы сокращения стимулирующих мер могут замедлиться, или же практика вообще будет прекращена на время. Интересное заявление, если вспомнить, что предпочитаемый ФРС индикатор инфляции — это индекс расходов на личное потребление (PCE), который по годовому показателю уже некоторое время колеблется в районе 1%.

Статистика в последнее время была нестабильной, включая низкие темпы роста занятости вне сельскохозяйственного сектора. Это вызвало на рынке обеспокоенность по поводу возможного снижения инфляции в ближайшие месяцы. Аналитики спорят, насколько серьезной является угроза падения инфляции на данном этапе. Если ценовое давление продолжит уменьшаться, то это будет тревожный сигнал, который может заставить ФРС пересмотреть свой текущий план отказа от стимулирующих мер. Джанет Йеллен заявила об этом, и нет причин ей не верить.

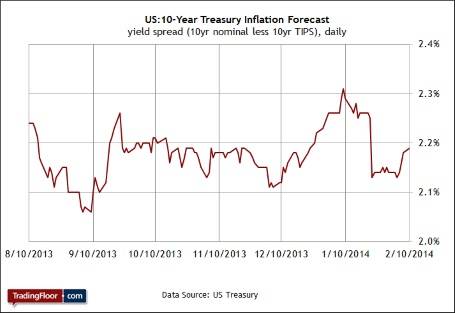

В этом контексте рекомендуем следить за разницей между доходностью по 10-летней ГКО США и доходностью по облигации с поправкой на инфляцию, которая выступает в роли первой ласточки, указывающей на возможные серьезные изменения в ожиданиях в отношении инфляции. Эта рыночная оценка будущей инфляции немного понизилась в конце прошлого месяца, однако к сегодняшнему дню стабилизировалась и сейчас находится в районе 2,2%. До тех пор, пока этот индикатор остается на отметке не ниже 2% (целевой показатель ФРС), вероятность развития дезинфляции или более серьезной ситуации считается низкой, по крайней мере, согласно оценкам рынка. Но если новые экономические индикаторы будут указывать на замедление роста, игроки могут понизить прогноз инфляции. Первым серьезным испытанием в этом отношении станет завтрашний отчет о розничных продажах, а также обновленные данные о промышленном производстве, запланированные на пятницу. Неутешительная макроэкономическая статистика и последующее снижение прогнозов инфляции могут стать четким предупредительным сигналом о том, что нельзя гарантировать постоянство монетарной политики, о котором говорила Джанет Йеллен.

Материал предоставлен

∙ Промышленное производство в Еврозоне предположительно увеличилось на 0,3%

∙ Участники рынка ждут намеков на будущее развитие монетарной политики Банка Англии

∙ Среди игроков растет обеспокоенность по поводу снижения инфляции в США

Цепочку важной статистики, запланированной на среду, откроет декабрьский отчет о промышленном производстве в Еврозоне. Сразу после него выйдет доклад Банка Англии на тему инфляции, в котором участники рынка будут искать намеки на то, когда процентная ставка снова повысится. Также следите за тем, какие прогнозы делает рынок ГКО США в отношении инфляции. Это поможет ответить на вопрос о том, может ли входящая статистика изменить ожидания игроков, связанные с темпами сокращения мер денежного стимулирования.

В ожидании отчета участники рынка будут задавать себе один важный вопрос: означает ли прирост промышленного производства в ноябре на 1,8% по сравнению с предыдущим месяцем, что подъем экономики набирает обороты? Такое мнение доминировало на рынке сразу после публикации Евростатом отчета за ноябрь в прошлом месяце. Тогда нетрудно было найти экономистов, которые считали, что такой результат — весомый аргумент в пользу теории о том, что положительная тенденция усиливается. Если это действительно так, то декабрьский отчет должен принести с собой новые доказательства. Однако шансы на то, что сегодня мы увидим такой же высокий показатель, невелики. Действительно, четыре основные экономики Европы уже представили свои данные за последний месяц 2013 года, и во всех отчет был отмечен спад.

Ожидается, что в декабре промышленное производство в Еврозоне увеличилось незначительно.

Фото: Шон Гэллап (Sean Gallup) / Getty Images

Среднемесячный процент изменения промышленной активности в четырех крупнейших экономиках составил -0,5% по сравнению с ноябрем. Этого пока еще недостаточно, чтобы поколебать устойчивую годовую динамику: за период с ноября предыдущего года производство выросло на 3%. Тем не менее, отрицательный показатель по итогам месяца снова пошатнет фундамент оптимизма. Согласно среднему прогнозу, в декабре промышленное производство сократилось на 0,3% после достойного прироста на 1,8% в ноябре. Показатель годовых изменений предположительно остался в зоне положительных значений с результатом +1,9%.

В общем, отчет о промышленном производстве в ЕС сегодня должен носить неоднозначный характер. Как следствие, участникам рынка, возможно, снова придется решать, является ли новость (a) очередным временным препятствием на пути к восстановлению или (b) новым поводом полагать, что Европейскому центральному банку давно пора усилить стимулирующие меры в области денежно-кредитной политики.

Сегодня игроки с нетерпением будут ждать очередного выпуска отчета об инфляции Банка Англии, чтобы получить ответ на важный вопрос: изменит ли ЦБ свою политику прогнозирования курса монетарной политики в сторону неизбежного повышения процентной ставки?

Безработица в стране падает быстрее, чем прогнозировал центральный банк, поэтому точка отсчета для повышения ставок, можно сказать, уже достигнута. Сейчас средний за три месяца уровень безработицы равен 7,1% (по состоянию на ноябрь прошлого года), то есть чуть выше целевой отметки Комитета по вопросам монетарной политики на уровне 7%, при достижении которой он намеревался рассмотреть возможность ужесточения условий политики. Банк всегда подчеркивал, что падение безработицы до 7% не приведет к автоматическому повышению ставок. Тем не менее, теперь, когда цель почти достигнута, причем намного раньше, чем ожидал Банк Англии, участники рынка гадают, будет ли сегодняшний отчет содержать что-то, что заставит их изменить ожидания.

Один лагерь аналитиков рекомендует Банку Англии изменить и прояснить свои рекомендации в отношении монетарной политики, подчеркнув, что курс политики зависит от нескольких индикаторов. В этом случае безработица может продолжать падать ниже 7% без сопутствующего этому повышения процентных ставок. Сейчас банк рискует потерять доверие общественности, так как отступает от взятых на себя ранее обязательств и усиливает неопределенность.

В любом случае, Банк Англии должен опубликовать новые прогнозы в отношении экономического роста и инфляции. Тем временем на следующей неделе выйдет новый отчет о состоянии рынка труда в Великобритании. Независимо от того, насколько успешно банк будет транслировать на рынок свою новую схему рекомендаций в отношении политики, это не помешает игрокам читать его заявления между строк на основании имеющихся данных. Например, интересно будет узнать, изменились ли прогнозы по сравнению с квартальным отчетом, опубликованным в ноябре. В прошлый раз Банк Англии , что шансы на достижение отметки 7% по безработице к концу 2014 года равны приблизительно 2:5. Что банк скажет теперь? Сегодня мы можем составить себе представление о новых ожиданиях ЦБ.

Дебютное выступление Джанет Йеллен перед Конгрессом в качестве нового председателя ФРС прошло без сюрпризов. «Я ожидаю, что подход Федерального комитета по операциям на открытом рынке к денежно-кредитной политике в целом останется прежним» — она. Отвечая на вопрос, она отметила, что, если в ближайшее время инфляция не приблизится к уровню 2%, то темпы сокращения стимулирующих мер могут замедлиться, или же практика вообще будет прекращена на время. Интересное заявление, если вспомнить, что предпочитаемый ФРС индикатор инфляции — это индекс расходов на личное потребление (PCE), который по годовому показателю уже некоторое время колеблется в районе 1%.

Статистика в последнее время была нестабильной, включая низкие темпы роста занятости вне сельскохозяйственного сектора. Это вызвало на рынке обеспокоенность по поводу возможного снижения инфляции в ближайшие месяцы. Аналитики спорят, насколько серьезной является угроза падения инфляции на данном этапе. Если ценовое давление продолжит уменьшаться, то это будет тревожный сигнал, который может заставить ФРС пересмотреть свой текущий план отказа от стимулирующих мер. Джанет Йеллен заявила об этом, и нет причин ей не верить.

В этом контексте рекомендуем следить за разницей между доходностью по 10-летней ГКО США и доходностью по облигации с поправкой на инфляцию, которая выступает в роли первой ласточки, указывающей на возможные серьезные изменения в ожиданиях в отношении инфляции. Эта рыночная оценка будущей инфляции немного понизилась в конце прошлого месяца, однако к сегодняшнему дню стабилизировалась и сейчас находится в районе 2,2%. До тех пор, пока этот индикатор остается на отметке не ниже 2% (целевой показатель ФРС), вероятность развития дезинфляции или более серьезной ситуации считается низкой, по крайней мере, согласно оценкам рынка. Но если новые экономические индикаторы будут указывать на замедление роста, игроки могут понизить прогноз инфляции. Первым серьезным испытанием в этом отношении станет завтрашний отчет о розничных продажах, а также обновленные данные о промышленном производстве, запланированные на пятницу. Неутешительная макроэкономическая статистика и последующее снижение прогнозов инфляции могут стать четким предупредительным сигналом о том, что нельзя гарантировать постоянство монетарной политики, о котором говорила Джанет Йеллен.

Материал предоставлен

Код для вставки в блог

12 февраля 2014, 13:47

∙ Промышленное производство в Еврозоне предположительно увеличилось на 0,3%

∙ Участники рынка ждут намеков на будущее развитие монетарной политики Банка Англии

∙ Среди игроков растет обеспокоенность по поводу снижения инфляции в США

Цепочку важной статистики, запланированной на среду, откроет декабрьский отчет о промышленном производстве в Еврозоне. Сразу после него выйдет доклад Банка Англии на тему инфляции, в котором участники рынка будут искать намеки на то, когда процентная ставка снова повысится. Также следите за тем, какие прогнозы делает рынок ГКО США в отношении инфляции. Это поможет ответить на вопрос о том, может ли входящая статистика изменить ожидания игроков, связанные с темпами сокращения мер денежного стимулирования.

В ожидании отчета участники рынка будут задавать себе один важный вопрос: означает ли прирост промышленного производства в ноябре на 1,8% по сравнению с предыдущим месяцем, что подъем экономики набирает обороты? Такое мнение доминировало на рынке сразу после публикации Евростатом отчета за ноябрь в прошлом месяце. Тогда нетрудно было найти экономистов, которые считали, что такой результат — весомый аргумент в пользу теории о том, что положительная тенденция усиливается. Если это действительно так, то декабрьский отчет должен принести с собой новые доказательства. Однако шансы на то, что сегодня мы увидим такой же высокий показатель, невелики. Действительно, четыре основные экономики Европы уже представили свои данные за последний месяц 2013 года, и во всех отчет был отмечен спад.

Ожидается, что в декабре промышленное производство в Еврозоне увеличилось незначительно.

Фото: Шон Гэллап (Sean Gallup) / Getty Images

Среднемесячный процент изменения промышленной активности в четырех крупнейших экономиках составил -0,5% по сравнению с ноябрем. Этого пока еще недостаточно, чтобы поколебать устойчивую годовую динамику: за период с ноября предыдущего года производство выросло на 3%. Тем не менее, отрицательный показатель по итогам месяца снова пошатнет фундамент оптимизма. Согласно среднему прогнозу, в декабре промышленное производство сократилось на 0,3% после достойного прироста на 1,8% в ноябре. Показатель годовых изменений предположительно остался в зоне положительных значений с результатом +1,9%.

В общем, отчет о промышленном производстве в ЕС сегодня должен носить неоднозначный характер. Как следствие, участникам рынка, возможно, снова придется решать, является ли новость (a) очередным временным препятствием на пути к восстановлению или (b) новым поводом полагать, что Европейскому центральному банку давно пора усилить стимулирующие меры в области денежно-кредитной политики.

Сегодня игроки с нетерпением будут ждать очередного выпуска отчета об инфляции Банка Англии, чтобы получить ответ на важный вопрос: изменит ли ЦБ свою политику прогнозирования курса монетарной политики в сторону неизбежного повышения процентной ставки?

Безработица в стране падает быстрее, чем прогнозировал центральный банк, поэтому точка отсчета для повышения ставок, можно сказать, уже достигнута. Сейчас средний за три месяца уровень безработицы равен 7,1% (по состоянию на ноябрь прошлого года), то есть чуть выше целевой отметки Комитета по вопросам монетарной политики на уровне 7%, при достижении которой он намеревался рассмотреть возможность ужесточения условий политики. Банк всегда подчеркивал, что падение безработицы до 7% не приведет к автоматическому повышению ставок. Тем не менее, теперь, когда цель почти достигнута, причем намного раньше, чем ожидал Банк Англии, участники рынка гадают, будет ли сегодняшний отчет содержать что-то, что заставит их изменить ожидания.

Один лагерь аналитиков рекомендует Банку Англии изменить и прояснить свои рекомендации в отношении монетарной политики, подчеркнув, что курс политики зависит от нескольких индикаторов. В этом случае безработица может продолжать падать ниже 7% без сопутствующего этому повышения процентных ставок. Сейчас банк рискует потерять доверие общественности, так как отступает от взятых на себя ранее обязательств и усиливает неопределенность.

В любом случае, Банк Англии должен опубликовать новые прогнозы в отношении экономического роста и инфляции. Тем временем на следующей неделе выйдет новый отчет о состоянии рынка труда в Великобритании. Независимо от того, насколько успешно банк будет транслировать на рынок свою новую схему рекомендаций в отношении политики, это не помешает игрокам читать его заявления между строк на основании имеющихся данных. Например, интересно будет узнать, изменились ли прогнозы по сравнению с квартальным отчетом, опубликованным в ноябре. В прошлый раз Банк Англии , что шансы на достижение отметки 7% по безработице к концу 2014 года равны приблизительно 2:5. Что банк скажет теперь? Сегодня мы можем составить себе представление о новых ожиданиях ЦБ.

Дебютное выступление Джанет Йеллен перед Конгрессом в качестве нового председателя ФРС прошло без сюрпризов. «Я ожидаю, что подход Федерального комитета по операциям на открытом рынке к денежно-кредитной политике в целом останется прежним» — она. Отвечая на вопрос, она отметила, что, если в ближайшее время инфляция не приблизится к уровню 2%, то темпы сокращения стимулирующих мер могут замедлиться, или же практика вообще будет прекращена на время. Интересное заявление, если вспомнить, что предпочитаемый ФРС индикатор инфляции — это индекс расходов на личное потребление (PCE), который по годовому показателю уже некоторое время колеблется в районе 1%.

Статистика в последнее время была нестабильной, включая низкие темпы роста занятости вне сельскохозяйственного сектора. Это вызвало на рынке обеспокоенность по поводу возможного снижения инфляции в ближайшие месяцы. Аналитики спорят, насколько серьезной является угроза падения инфляции на данном этапе. Если ценовое давление продолжит уменьшаться, то это будет тревожный сигнал, который может заставить ФРС пересмотреть свой текущий план отказа от стимулирующих мер. Джанет Йеллен заявила об этом, и нет причин ей не верить.

В этом контексте рекомендуем следить за разницей между доходностью по 10-летней ГКО США и доходностью по облигации с поправкой на инфляцию, которая выступает в роли первой ласточки, указывающей на возможные серьезные изменения в ожиданиях в отношении инфляции. Эта рыночная оценка будущей инфляции немного понизилась в конце прошлого месяца, однако к сегодняшнему дню стабилизировалась и сейчас находится в районе 2,2%. До тех пор, пока этот индикатор остается на отметке не ниже 2% (целевой показатель ФРС), вероятность развития дезинфляции или более серьезной ситуации считается низкой, по крайней мере, согласно оценкам рынка. Но если новые экономические индикаторы будут указывать на замедление роста, игроки могут понизить прогноз инфляции. Первым серьезным испытанием в этом отношении станет завтрашний отчет о розничных продажах, а также обновленные данные о промышленном производстве, запланированные на пятницу. Неутешительная макроэкономическая статистика и последующее снижение прогнозов инфляции могут стать четким предупредительным сигналом о том, что нельзя гарантировать постоянство монетарной политики, о котором говорила Джанет Йеллен.

Материал предоставлен