Обзор валютного рынка: долг ЕС на повестке дня

Анализ рынка форекс от Джона Харди, главы отдела валютных стратегий, брокера Saxo Bank

— Спреды доходности по немецким бумагам и облигациям ЕС – вызов Драги

— Склонность Федрезерва к ужесточению мало что значит для рынка

— Рынок не торгует парой USDCAD на фундаментальных факторах

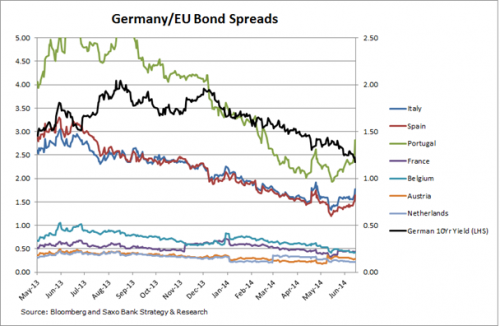

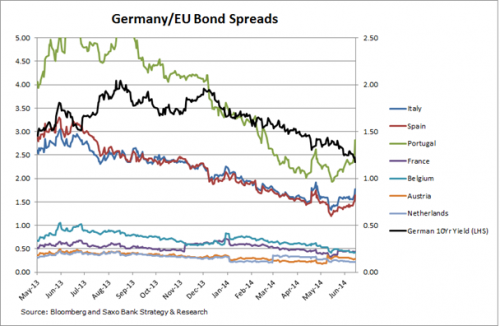

Недавние события в спредах периферийных облигаций ЕС, давно забытом индикаторе, демонстрируют, что с «конвергентной торговлей» покончено, поскольку португальские, испанские и итальянские ставки заметно выросли по отношению к немецким конкурентам в течение последних недель. Это прямой вызов игре в доверие в отношении программы ОМТ председателя Европейского центрального банка, Марио Драги, которая заключается именно в том, что в 2012 году он просто сказал, что сделает все возможное, но так ничего и не сделал.

Рынок решил ему довериться и самостоятельно обо всем позаботиться, но эти последние события предполагают возвращение к игре в доверие. Произошедшее вчера обострение волнений в отношении португальского банка Banco Espirito Santo способствовало резкому увеличению спреда, особенно в португальских облигациях. Не забывайте о том, что в ЕС по-прежнему отсутствуют взаимные гарантии в отношении долгов и что рынок суверенных облигаций остается крайне уязвимым, если инвесторы обратятся в бегство.

Это потребует быстрой реакции со стороны Европейского центрального банка и повысит шансы на очередные политические споры, поскольку увеличение интенсивности действий ЕСБ быстро приобретает политический характер. Неужели «ситуация с ЕС» внезапно восстала из мертвых? Думаю, это возможно. И если так, то пара евро/иена станет показательным примером для того, чтобы искать дальнейшего снижения евро в парах с высоким бета-коэффициентом.

Спред доходности по 10-летним суверенным облигациям ЕС против немецких бумаг

Обратите внимание, что спреды периферийных суверенных облигаций, на самом деле, незаметно увеличивались в течение определенного времени, еще до вчерашнего резкого роста в спреде португальских и центральных облигаций. И у нас по-прежнему нет убедительного ответа на вопрос о том, как страны Средиземноморья смогут выплатить свое нежизнеспособное долговое бремя.

EURJPY

По всей видимости, пара евро/иена завершит сегодняшний день в пределах недельного облака Ишимоку и ниже диапазона, в котором она находилась с начала первого квартала. В течение будущих нескольких недель следующий важный уровень будет пролегать в основании облака, укрепляющегося в области 132,20. Возможно дальнейшее снижение на фоне сохранения волнений, связанных с ЕС, и вялого интереса к риску.

Председатель ФРБ Канзаса, Эстер Джордж, вчера проявила склонность к ужесточению, заявив, что она видит возможность повышения ставок Федрезервом уже в этом году (http://blogs.wsj.com/economics/2014/07/10/feds-george-sees-room-for-rate-hikes-this-year/). Но это не так. В прошлом году она отважно высказывала свое отличающееся от остальных мнение, когда была голосующим членом в Федеральном комитете по открытым рынкам. Право голоса вернется к ней не раньше 2016 года, когда она, возможно, будет готова унаследовать должность Джанет Йеллен, которая с позором подаст в отставку? Просто мысли вслух – в любом случае, эта склонность к ужесточению со стороны меньшинства в ФРС мало что значит для рынка. Фьючерсы на ставки по федеральным фондам вернулись к максимумам диапазона на фоне намекающего на смягчение протокола заседания и вопреки тому, что еженедельный отчет по числу заявок на получение пособия по безработице продемонстрировал показатели в области 7-летних минимумов (304 000 против 4-недельного среднего значения в области 315 000).

Что нас ждет

Сегодня выступят еще несколько членов FOMC, включая Плоссера (сторонник ужесточения), Эванса (яростный сторонник смягчения) и Локхарта (согласен с Йеллен?). Из них, только у Плоссера есть право голоса.

Сегодня выходит отчет по занятости в Канаде в июне, который представляет собой последний важный пункт данных из Канады в преддверии заседания Банка Канады на следующей неделе. В последнее время спред ставок USDCAD демонстрировал уменьшение (в пользу доллара) до тех пор, пока протокол заседания FOMC не вернул его в середину диапазона. Но непохоже на то, чтобы рынок торговал парой USDCAD, основываясь на фундаментальных сигналах, таких как динамика спреда ставок или падение цен на энергоносители (крупные банки активно говорят об огромных потоках со стороны управляющих менеджеров, которые, как правило, не обращают особого внимания на эти факторы, и именно этим можно объяснить то, почему австралийский и канадский доллары не смогли отыграть движение на фоне динамики процентных ставок в последние недели).

Таким образом, сложно предугадать возможную реакцию рынка на выход указанных данных. Хотя я полагаю, что рынок более уязвим к слабым данным, учитывая рост канадского доллара в последние недели.

Экономический календарь (везде время GMT)

Spain Jun. CPI (0700)

Canada Jun. Unemployment Rate and Net Change in Employment (1230)

US Fed’s Plosser to Speak (1515)

US Fed’s Lockhart and Evans to Speak on Monetary Policy (1900)

Bundesbank’s Weidmann to Speak on Saturday and Sunday

New Zealand Jun. Performance of Services Index (Sun 2230)

Материал предоставлен

— Спреды доходности по немецким бумагам и облигациям ЕС – вызов Драги

— Склонность Федрезерва к ужесточению мало что значит для рынка

— Рынок не торгует парой USDCAD на фундаментальных факторах

Недавние события в спредах периферийных облигаций ЕС, давно забытом индикаторе, демонстрируют, что с «конвергентной торговлей» покончено, поскольку португальские, испанские и итальянские ставки заметно выросли по отношению к немецким конкурентам в течение последних недель. Это прямой вызов игре в доверие в отношении программы ОМТ председателя Европейского центрального банка, Марио Драги, которая заключается именно в том, что в 2012 году он просто сказал, что сделает все возможное, но так ничего и не сделал.

Рынок решил ему довериться и самостоятельно обо всем позаботиться, но эти последние события предполагают возвращение к игре в доверие. Произошедшее вчера обострение волнений в отношении португальского банка Banco Espirito Santo способствовало резкому увеличению спреда, особенно в португальских облигациях. Не забывайте о том, что в ЕС по-прежнему отсутствуют взаимные гарантии в отношении долгов и что рынок суверенных облигаций остается крайне уязвимым, если инвесторы обратятся в бегство.

Это потребует быстрой реакции со стороны Европейского центрального банка и повысит шансы на очередные политические споры, поскольку увеличение интенсивности действий ЕСБ быстро приобретает политический характер. Неужели «ситуация с ЕС» внезапно восстала из мертвых? Думаю, это возможно. И если так, то пара евро/иена станет показательным примером для того, чтобы искать дальнейшего снижения евро в парах с высоким бета-коэффициентом.

Спред доходности по 10-летним суверенным облигациям ЕС против немецких бумаг

Обратите внимание, что спреды периферийных суверенных облигаций, на самом деле, незаметно увеличивались в течение определенного времени, еще до вчерашнего резкого роста в спреде португальских и центральных облигаций. И у нас по-прежнему нет убедительного ответа на вопрос о том, как страны Средиземноморья смогут выплатить свое нежизнеспособное долговое бремя.

EURJPY

По всей видимости, пара евро/иена завершит сегодняшний день в пределах недельного облака Ишимоку и ниже диапазона, в котором она находилась с начала первого квартала. В течение будущих нескольких недель следующий важный уровень будет пролегать в основании облака, укрепляющегося в области 132,20. Возможно дальнейшее снижение на фоне сохранения волнений, связанных с ЕС, и вялого интереса к риску.

Председатель ФРБ Канзаса, Эстер Джордж, вчера проявила склонность к ужесточению, заявив, что она видит возможность повышения ставок Федрезервом уже в этом году (http://blogs.wsj.com/economics/2014/07/10/feds-george-sees-room-for-rate-hikes-this-year/). Но это не так. В прошлом году она отважно высказывала свое отличающееся от остальных мнение, когда была голосующим членом в Федеральном комитете по открытым рынкам. Право голоса вернется к ней не раньше 2016 года, когда она, возможно, будет готова унаследовать должность Джанет Йеллен, которая с позором подаст в отставку? Просто мысли вслух – в любом случае, эта склонность к ужесточению со стороны меньшинства в ФРС мало что значит для рынка. Фьючерсы на ставки по федеральным фондам вернулись к максимумам диапазона на фоне намекающего на смягчение протокола заседания и вопреки тому, что еженедельный отчет по числу заявок на получение пособия по безработице продемонстрировал показатели в области 7-летних минимумов (304 000 против 4-недельного среднего значения в области 315 000).

Что нас ждет

Сегодня выступят еще несколько членов FOMC, включая Плоссера (сторонник ужесточения), Эванса (яростный сторонник смягчения) и Локхарта (согласен с Йеллен?). Из них, только у Плоссера есть право голоса.

Сегодня выходит отчет по занятости в Канаде в июне, который представляет собой последний важный пункт данных из Канады в преддверии заседания Банка Канады на следующей неделе. В последнее время спред ставок USDCAD демонстрировал уменьшение (в пользу доллара) до тех пор, пока протокол заседания FOMC не вернул его в середину диапазона. Но непохоже на то, чтобы рынок торговал парой USDCAD, основываясь на фундаментальных сигналах, таких как динамика спреда ставок или падение цен на энергоносители (крупные банки активно говорят об огромных потоках со стороны управляющих менеджеров, которые, как правило, не обращают особого внимания на эти факторы, и именно этим можно объяснить то, почему австралийский и канадский доллары не смогли отыграть движение на фоне динамики процентных ставок в последние недели).

Таким образом, сложно предугадать возможную реакцию рынка на выход указанных данных. Хотя я полагаю, что рынок более уязвим к слабым данным, учитывая рост канадского доллара в последние недели.

Экономический календарь (везде время GMT)

Spain Jun. CPI (0700)

Canada Jun. Unemployment Rate and Net Change in Employment (1230)

US Fed’s Plosser to Speak (1515)

US Fed’s Lockhart and Evans to Speak on Monetary Policy (1900)

Bundesbank’s Weidmann to Speak on Saturday and Sunday

New Zealand Jun. Performance of Services Index (Sun 2230)

Материал предоставлен

Код для вставки в блог

11 июля 2014, 15:49

— Спреды доходности по немецким бумагам и облигациям ЕС – вызов Драги

— Склонность Федрезерва к ужесточению мало что значит для рынка

— Рынок не торгует парой USDCAD на фундаментальных факторах

Недавние события в спредах периферийных облигаций ЕС, давно забытом индикаторе, демонстрируют, что с «конвергентной торговлей» покончено, поскольку португальские, испанские и итальянские ставки заметно выросли по отношению к немецким конкурентам в течение последних недель. Это прямой вызов игре в доверие в отношении программы ОМТ председателя Европейского центрального банка, Марио Драги, которая заключается именно в том, что в 2012 году он просто сказал, что сделает все возможное, но так ничего и не сделал.

Рынок решил ему довериться и самостоятельно обо всем позаботиться, но эти последние события предполагают возвращение к игре в доверие. Произошедшее вчера обострение волнений в отношении португальского банка Banco Espirito Santo способствовало резкому увеличению спреда, особенно в португальских облигациях. Не забывайте о том, что в ЕС по-прежнему отсутствуют взаимные гарантии в отношении долгов и что рынок суверенных облигаций остается крайне уязвимым, если инвесторы обратятся в бегство.

Это потребует быстрой реакции со стороны Европейского центрального банка и повысит шансы на очередные политические споры, поскольку увеличение интенсивности действий ЕСБ быстро приобретает политический характер. Неужели «ситуация с ЕС» внезапно восстала из мертвых? Думаю, это возможно. И если так, то пара евро/иена станет показательным примером для того, чтобы искать дальнейшего снижения евро в парах с высоким бета-коэффициентом.

Спред доходности по 10-летним суверенным облигациям ЕС против немецких бумаг

Обратите внимание, что спреды периферийных суверенных облигаций, на самом деле, незаметно увеличивались в течение определенного времени, еще до вчерашнего резкого роста в спреде португальских и центральных облигаций. И у нас по-прежнему нет убедительного ответа на вопрос о том, как страны Средиземноморья смогут выплатить свое нежизнеспособное долговое бремя.

EURJPY

По всей видимости, пара евро/иена завершит сегодняшний день в пределах недельного облака Ишимоку и ниже диапазона, в котором она находилась с начала первого квартала. В течение будущих нескольких недель следующий важный уровень будет пролегать в основании облака, укрепляющегося в области 132,20. Возможно дальнейшее снижение на фоне сохранения волнений, связанных с ЕС, и вялого интереса к риску.

Председатель ФРБ Канзаса, Эстер Джордж, вчера проявила склонность к ужесточению, заявив, что она видит возможность повышения ставок Федрезервом уже в этом году (http://blogs.wsj.com/economics/2014/07/10/feds-george-sees-room-for-rate-hikes-this-year/). Но это не так. В прошлом году она отважно высказывала свое отличающееся от остальных мнение, когда была голосующим членом в Федеральном комитете по открытым рынкам. Право голоса вернется к ней не раньше 2016 года, когда она, возможно, будет готова унаследовать должность Джанет Йеллен, которая с позором подаст в отставку? Просто мысли вслух – в любом случае, эта склонность к ужесточению со стороны меньшинства в ФРС мало что значит для рынка. Фьючерсы на ставки по федеральным фондам вернулись к максимумам диапазона на фоне намекающего на смягчение протокола заседания и вопреки тому, что еженедельный отчет по числу заявок на получение пособия по безработице продемонстрировал показатели в области 7-летних минимумов (304 000 против 4-недельного среднего значения в области 315 000).

Что нас ждет

Сегодня выступят еще несколько членов FOMC, включая Плоссера (сторонник ужесточения), Эванса (яростный сторонник смягчения) и Локхарта (согласен с Йеллен?). Из них, только у Плоссера есть право голоса.

Сегодня выходит отчет по занятости в Канаде в июне, который представляет собой последний важный пункт данных из Канады в преддверии заседания Банка Канады на следующей неделе. В последнее время спред ставок USDCAD демонстрировал уменьшение (в пользу доллара) до тех пор, пока протокол заседания FOMC не вернул его в середину диапазона. Но непохоже на то, чтобы рынок торговал парой USDCAD, основываясь на фундаментальных сигналах, таких как динамика спреда ставок или падение цен на энергоносители (крупные банки активно говорят об огромных потоках со стороны управляющих менеджеров, которые, как правило, не обращают особого внимания на эти факторы, и именно этим можно объяснить то, почему австралийский и канадский доллары не смогли отыграть движение на фоне динамики процентных ставок в последние недели).

Таким образом, сложно предугадать возможную реакцию рынка на выход указанных данных. Хотя я полагаю, что рынок более уязвим к слабым данным, учитывая рост канадского доллара в последние недели.

Экономический календарь (везде время GMT)

Spain Jun. CPI (0700)

Canada Jun. Unemployment Rate and Net Change in Employment (1230)

US Fed’s Plosser to Speak (1515)

US Fed’s Lockhart and Evans to Speak on Monetary Policy (1900)

Bundesbank’s Weidmann to Speak on Saturday and Sunday

New Zealand Jun. Performance of Services Index (Sun 2230)

Материал предоставлен