Обзор валютного рынка: доллар выглядит болезненно зеленым

Анализ рынка форекс от Джона Харди, главы отдела валютных стратегий, брокера Saxo Bank

— AUD/USD прорывается выше, но ей еще предстоит пробить сопротивление

— Буллард из ФРБ заявляет, что повышения ставок следует ожидать в первом квартале 2015 года

— Япония находится в режиме ожидания в вопросе инфляционной цели

В своем вчерашнем интервью глава Федерального резервного банка Сент-Луиса Джеймс Буллард отметил, что находить оправдание низким ставкам становится все сложнее, и что рынкам следует подготовиться к более раннему повышению ставок, чем ожидается в настоящий момент. Он предположил, что правильным временем для повышения ставок является первый квартал 2015 года. Изначально это оказало небольшую поддержку доллару, однако к закрытию он снова ослаб, поскольку попытка пары евро/доллар совершить тактический медвежий разворот встретила решительный отпор, а пара доллар/иена пробила критически важную поддержку. Вне всякого сомнения, в настоящий момент доллар выглядит болезненным, и ему нечего предложить. Следующей проверкой для него станет поток данных на следующей неделе, преимущественно сосредоточившийся со вторника по четверг (причем отчет по занятости вне сельскохозяйственного сектора также выйдет в четверг ввиду выходного дня в пятницу 4 июля).

РБА в следующий вторник

В следующий вторник состоится заседание Резервного банка Австралии (РБА). Пара AUD/USD не уделяет никакого внимания динамике спреда процентных ставок (который предполагает, что пара должна держаться вблизи циклических минимумов), и нет никаких причин считать, что она начнет это делать. Между тем, учитывая тот факт, что пара отказывается падать, риски могут склониться в сторону роста, поскольку РБА ведет несколько непостоянную игру в отношении монетарной политики. Возобновление раздувания пузыря на рынке жилья вызывает беспокойство, инфляция немного выросла, а показатели занятости улучшились достаточно для того, чтобы предположить, что австралийский Центробанк, возможно, будет вынужден занять менее аккомодационную позицию в краткосрочной перспективе, что может привести к дальнейшей ликвидации коротких позиций в паре AUD/USD. Весьма примечательна дивергенция между AUD/USD и NZD/USD: AUD/USD находится в области 0,9450, в то время как пара NZD/USD подбирается к максимальным значениям нескольких десятилетий – возможно, рынок совершенно не готов к менее голубиному, чем ожидается, настрою РБА.

График: AUD/USD

Пара AUD/USD просто не будет оставаться внизу, однако ей еще предстоит пробить область сопротивления после множества касаний. Заседание РБА, запланированное на следующую среду, станет для пары решающей проверкой. Восходящий импульс может изначально быть нацелен на 0,9550, в то время как у медведей не будет особого повода для действий, если только мы не увидим модель медвежьего разворота от более высоких уровней или свободное падение ниже области поддержки 0,9350/20.

Японские данные

Совпавшие с ожиданиями японские показатели инфляции укрепляют идею о том, что Банк Японии может остаться в режиме ожидания в отношении инфляционной цели вместо того, чтобы нацелиться на очередной этап смягчения. Это способствовало росту иены и падению пары доллар/иена ниже 200-дневной скользящей средней, которая долгое время находилась в центре внимания. Пара евро/иена также направилась вниз.

Потребуется, как минимум, еще два месяца подтверждений со стороны японских данных, поскольку апрельское повышение налога на продажу продолжает оказывать значительное влияние на предыдущие и последующие данные по потреблению. Следующей областью, привлекающей внимание в паре доллар/иена, является поддержка по направлению к 100,75, а затем и большая круглая фигура 100,00, если мы допустим вероятность сильной волатильности.

График: Недельный график USD/JPY

Обратите внимание на ключевую поддержку диапазона и недельное облако Ишимоку, которые появляются на горизонте – пара доллар/иена не торговалась в пределах недельного облака с ноября 2012 года.

Данные на сегодня

Не пропустите региональные отчеты по индексу цен потребителей в Германии, которые начнут выходить с 09:00 по Гринвичу, и кульминацией которых станет предварительный общий национальный показатель за июнь, который выйдет в 12:00 по Гринвичу.

Экономические данные

New Zealand May Trade Balance out at +285M vs. +250M expected and +498M in Apr.

UK Jun. GfK Consumer Confidence out at 1 vs. 2 expected an 0 in May

Japan May Jobless Rate out at 3.5% vs. 3.6% expected and 3.6% in Apr.

Japan May Overall Household Spending out at -8.0% YoY vs. -2.3% expected and -4.6% in Apr.

Japan May National CPI out at +3.7% YoY as expected and vs. +3.4% in Apr.

Japan May National CPI ex Food and Energy out at +3.4% YoY as expected and vs. +3.2% in Apr.

Japan May Retail Trade fell -0.4% YoY vs. -2.0% expected and -4.3% in Apr.

Экономический календарь (везде время GMT)

Switzerland Jun. KOF Leading Indicator (0700)

Sweden May Retail Sales (0730)

Norway Jun. Unemployment Rate (0800)

UK Q1 Final GDP revision (0830)

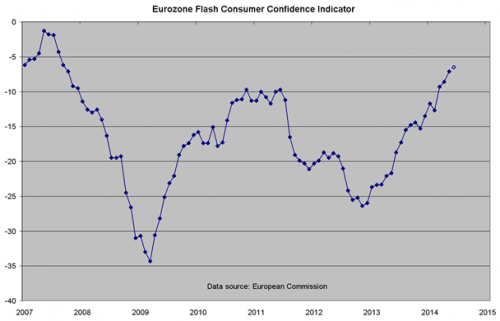

Euro Zone Jun. Economic/Industrial/Consumer/Services Confidence (0900)

Germany Jun. Preliminary CPI (1200)

US Jun. Final University of Michigan Confidence (1355)

New Zealand May Building Permits (Sun 2245)

Japan May preliminary Industrial Production (Sun 2350)

Australia May HIA New Home Sales (Mon 0100)

New Zealand Jun. ANZ Business Confidence (Mon 0100)

Japan Jun. Small Business Confidence (0500)

Материал предоставлен

— AUD/USD прорывается выше, но ей еще предстоит пробить сопротивление

— Буллард из ФРБ заявляет, что повышения ставок следует ожидать в первом квартале 2015 года

— Япония находится в режиме ожидания в вопросе инфляционной цели

В своем вчерашнем интервью глава Федерального резервного банка Сент-Луиса Джеймс Буллард отметил, что находить оправдание низким ставкам становится все сложнее, и что рынкам следует подготовиться к более раннему повышению ставок, чем ожидается в настоящий момент. Он предположил, что правильным временем для повышения ставок является первый квартал 2015 года. Изначально это оказало небольшую поддержку доллару, однако к закрытию он снова ослаб, поскольку попытка пары евро/доллар совершить тактический медвежий разворот встретила решительный отпор, а пара доллар/иена пробила критически важную поддержку. Вне всякого сомнения, в настоящий момент доллар выглядит болезненным, и ему нечего предложить. Следующей проверкой для него станет поток данных на следующей неделе, преимущественно сосредоточившийся со вторника по четверг (причем отчет по занятости вне сельскохозяйственного сектора также выйдет в четверг ввиду выходного дня в пятницу 4 июля).

РБА в следующий вторник

В следующий вторник состоится заседание Резервного банка Австралии (РБА). Пара AUD/USD не уделяет никакого внимания динамике спреда процентных ставок (который предполагает, что пара должна держаться вблизи циклических минимумов), и нет никаких причин считать, что она начнет это делать. Между тем, учитывая тот факт, что пара отказывается падать, риски могут склониться в сторону роста, поскольку РБА ведет несколько непостоянную игру в отношении монетарной политики. Возобновление раздувания пузыря на рынке жилья вызывает беспокойство, инфляция немного выросла, а показатели занятости улучшились достаточно для того, чтобы предположить, что австралийский Центробанк, возможно, будет вынужден занять менее аккомодационную позицию в краткосрочной перспективе, что может привести к дальнейшей ликвидации коротких позиций в паре AUD/USD. Весьма примечательна дивергенция между AUD/USD и NZD/USD: AUD/USD находится в области 0,9450, в то время как пара NZD/USD подбирается к максимальным значениям нескольких десятилетий – возможно, рынок совершенно не готов к менее голубиному, чем ожидается, настрою РБА.

График: AUD/USD

Пара AUD/USD просто не будет оставаться внизу, однако ей еще предстоит пробить область сопротивления после множества касаний. Заседание РБА, запланированное на следующую среду, станет для пары решающей проверкой. Восходящий импульс может изначально быть нацелен на 0,9550, в то время как у медведей не будет особого повода для действий, если только мы не увидим модель медвежьего разворота от более высоких уровней или свободное падение ниже области поддержки 0,9350/20.

Японские данные

Совпавшие с ожиданиями японские показатели инфляции укрепляют идею о том, что Банк Японии может остаться в режиме ожидания в отношении инфляционной цели вместо того, чтобы нацелиться на очередной этап смягчения. Это способствовало росту иены и падению пары доллар/иена ниже 200-дневной скользящей средней, которая долгое время находилась в центре внимания. Пара евро/иена также направилась вниз.

Потребуется, как минимум, еще два месяца подтверждений со стороны японских данных, поскольку апрельское повышение налога на продажу продолжает оказывать значительное влияние на предыдущие и последующие данные по потреблению. Следующей областью, привлекающей внимание в паре доллар/иена, является поддержка по направлению к 100,75, а затем и большая круглая фигура 100,00, если мы допустим вероятность сильной волатильности.

График: Недельный график USD/JPY

Обратите внимание на ключевую поддержку диапазона и недельное облако Ишимоку, которые появляются на горизонте – пара доллар/иена не торговалась в пределах недельного облака с ноября 2012 года.

Данные на сегодня

Не пропустите региональные отчеты по индексу цен потребителей в Германии, которые начнут выходить с 09:00 по Гринвичу, и кульминацией которых станет предварительный общий национальный показатель за июнь, который выйдет в 12:00 по Гринвичу.

Экономические данные

New Zealand May Trade Balance out at +285M vs. +250M expected and +498M in Apr.

UK Jun. GfK Consumer Confidence out at 1 vs. 2 expected an 0 in May

Japan May Jobless Rate out at 3.5% vs. 3.6% expected and 3.6% in Apr.

Japan May Overall Household Spending out at -8.0% YoY vs. -2.3% expected and -4.6% in Apr.

Japan May National CPI out at +3.7% YoY as expected and vs. +3.4% in Apr.

Japan May National CPI ex Food and Energy out at +3.4% YoY as expected and vs. +3.2% in Apr.

Japan May Retail Trade fell -0.4% YoY vs. -2.0% expected and -4.3% in Apr.

Экономический календарь (везде время GMT)

Switzerland Jun. KOF Leading Indicator (0700)

Sweden May Retail Sales (0730)

Norway Jun. Unemployment Rate (0800)

UK Q1 Final GDP revision (0830)

Euro Zone Jun. Economic/Industrial/Consumer/Services Confidence (0900)

Germany Jun. Preliminary CPI (1200)

US Jun. Final University of Michigan Confidence (1355)

New Zealand May Building Permits (Sun 2245)

Japan May preliminary Industrial Production (Sun 2350)

Australia May HIA New Home Sales (Mon 0100)

New Zealand Jun. ANZ Business Confidence (Mon 0100)

Japan Jun. Small Business Confidence (0500)

Материал предоставлен

нет комментариев

0